グロース株投資に興味があり、『ピーターリンチの株で勝つ』に手を出したものの、訳が分からなすぎたので、誰かが「『ピーターリンチの株で勝つ』を噛み砕いたような本だ」と言っていたので、読んでみようかと。

いきなり名著を読んでもよく分からないので、まずは日本人が書いたものを読んでみようかな…くらいのノリで買ったんだけど、これが個人的には本当に良かった。

今まで何となくモヤモヤしてたところをスッキリさせてくれる感じ。

現時点でのレベルによるだろうな、と思うけど、ある程度(基本的な)株式指標(PERは何か?とか)や財務分析の知識がある人で、まだそこまで投資経験が多くない…という人には本当にオススメしたい本です。

本当に良かったのでかなりメモが多めです笑

以下メモ。

①強みを知る

・自分の得意分野で勝負する

(ここはまぁテクニカルな事は特になにもなかったので割愛)

②流れを知る

・成長株も相場の流れには勝てない

成長していても、相場全体が停滞 / 下落してる時には停滞 / 下落する。

・株価35倍=企業成長5倍 x 評価水準の変化7倍

アークランド(かつや)は上場してから10年間で利益は4.9倍だが株価は35倍に。企業成長以外の要素が株価をさらに7倍押し上げた計算になる。

それが『評価水準の変化』。

元々PER4倍程度の水準だったのが、PERは約28倍に。

【私見】

という事は『この株は10倍成長するぜ!』と思っても、PERが150倍(適正水準の10倍)だとすると、結局は現在の株価に戻ってくる事になる。

・長期的に株価を変動させる要因と投資スタイル

1.企業の成長 → グロース投資

2.相場との連動 → シクリカル(循環株)投資

3.評価水準の変化 → バリュー投資

※シクリカル投資

国内外の景気変動の影響を強く受ける銘柄を選んで景気の波に乗って儲ける投資スタイル。

業種では鉄鋼、非鉄金属、海運、不動産、自動車、金融など。

デイトレードやスイングトレードで、景気の波をこまめに切り取って利益を確定していく形をとっている。

・効率的市場仮説とバリュー株投資

理論的には、市場は全ての情報が瞬時に織り込まれているので、株価は適正になっている。つまり『割安で放置されている』という事はありえない。

しかし、(筆者の)経験上は、効率的市場仮説とは相容れない、企業の実力に比べて株価が著しく割安な場合に遭遇するチャンスがしばしばある。

上記表で…

①業績は順調(→株価も順調に上がるはず)だけど、市場からの注目度が低すぎて、業績の拡大を無視して株価が横ばいを続けるケース

②業績は特に変わらない、つまり、個別に見れば下がる要素がある訳ではないのに、相場に引っ張られて株価が低くなるケース(ただし、筆者の経験則状、業績が上向いてる訳ではなく、このケースでは株価の戻りが遅い遅いので、有効性は△)

③業績が上がっている、つまり個別に見れば上がる要素があるのに、相場に引っ張られて株価が低くなるケース。このケースは絶好のタイミング。

④企業があまりにも大きく業績を改善させた場合には、市場がその材料をすぐに株価に織り込めない事がある。

⑤最後のケースは②同様、筆者の経験則上、株価の戻りが遅い(もっと言えば、さらに売り込まれるケースもある)ので、おススメしない。

③原理を知る

株価は4つの原理に基づいて動いている。ただ、それらが組み合わさっていて複雑に見えるだけ。

(1つめ)業績が株価を動かす原理原則

株価は『未来の』業績を反映させながら変動する。

つまり、今後業績が上向くようであればいずれ株価は上昇するし、その逆であれば下落する。

好決算(=過去の事)を発表しても、今後の上昇余地がないと判断されれば下がるかもしれないし、業績の下方修正しても下げ幅が想定をした回れば上がるかもしれない。

・PER15倍という事は15年後の未来を予測してるのか?

そんな事はあり得ない。一般的には『数ヶ月から長くても3年程度先の業績を織り込みながら株価を形成している』と言われる。

ただし、そのスパンは業界や個別企業毎に異なるし、さらには時期にもよっても異なる(例えばリーマンショック時などは極めて近視眼的な判断をせざるを得なくなる)。

投資家はこのアバウトさを受け入れる必要がある。

なお、4年目以降は?というと『企業は様々な変化に対応する能力を持っている』という前提で、±0%成長として企業価値が算定されていると考えられる。

(アナリストなどが『この会社の株価は既に2年先の業績を織り込んでいる』などはこのような例。)

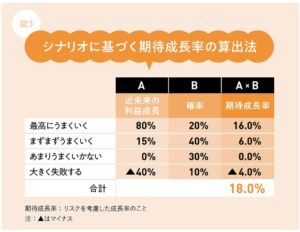

(2つめ)リスクも株価を動かす原理原則

様々なシナリオを描き、その成長率及び発生確率を考えて、トータルとしての成長率をはじく。

(3つめ)金利も株価を動かす原理原則

例えば、今金利が過去最高金利の5.7%になったら、投資家はこれ以上のリターンを会社に求める。

これに応えられない企業の株価は下落する。

つまり、金利の上昇は株価が下がる方向への圧力になる。逆に金利の低下は株価の上昇要因となる。

・為替や政治は上記3つの原理原則を通じて株価に影響を及ぼす。

(4つめ)PBR も株価を動かす原理原則

リーマンショックなど、近未来の業績が極端に落ち込んだ場合、株式市場は企業価値の根拠を上記3つの原理ではなく、企業の保有する純資産の価値に求める事がある。(『底練り』と呼ばれる状態)

(1つめの業績の補足)『未来』について

市場参加者は「数ヶ月〜長くても3年程度先」を見ている。もし自分だけが「3年〜5年先」を見られれば、その差をキャピタルゲインの形で手にする事が出来る。

具体的にどうするかはシンプルで『誰よりも投資対象の企業を深く知ろうとする事』。

・PERを見る時の注意

PERも●倍だから割安 / 割高という単純なものではない。

例えば企業の業績予想で同じ10%の成長を見ていたとしても『リスク』によってPERが変わってくる。為替や市況、政策の変更を受けやすい会社はリスクが高く、それらの影響を受けにくい内需主体の企業はリスクが低いとされる(ディフェンシブ銘柄)。リスクが高ければ予想PERは低く、リスクが低ければ予想PERは高くなる。

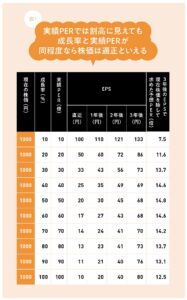

また高い成長率が見込まれるほど、企業の予想PERは高くなる。実績EPSや直近予想EPSで算出した予想PERが割高に見えても、2〜3年後の予想EPSで求めたPERで見れば割高とは言えないケースも。

そして、このページは全部大切だと思ったので、まんまスクショ。

(ROEが8%を割るような企業は将来の成長なんて見込まれないという事なんですね。)

④弱みを知る

・シクリカル株は注意

景気のピーク時にEPS200円、景気の低迷時に▲50円(赤字)になるようなシクリカル銘柄の場合、平均的なEPSは75円としてみるのが合理的。

すなわち、75円x PER15倍であれば1,125円とかが適正水準。

ところが、景気ピーク時は、EPS200円x15倍で3,000円位まで行く。そこまで行くと、長期的な適性株価の範囲を知る投資家の売りで株価は下がり出す。2,000円まで下がったとしても、 PERは10倍と割安に見えるが、適正水準の1,125円から見ればまだまだ割高。

目先のPERだけ見て購入すると痛い目に合う。

(ここは主にメンタル面の事なのであまりメモがない。)