この人の1冊目が本当に良かったので、読み終えてすぐ2冊目を購入。

(Amazonで半額だったこともあり。)

この手の本は1冊目に大体のエッセンスが詰まっていて、2冊目以降は基本的に1冊目の事を少し別角度から書いただけ…という事が多いので2冊目以降はあまり読む気がしないんだけど、この本は1冊目のエッセンスが本当に大切だと思ったので、「別角度からより深く理解したい」と思い購入。

こちらも本当に良かった。

第1章 主な投資法とその問題点

(基本的な事が書かれているだけなので、特にメモなし)

第2章 VE投資の考え方

VE投資の方程式

V(上昇可能性)=I(本質的価値)÷P(株価)−1(投資元本)

ex 本質的価値が1,500円で、株価が1,000円ならV=0.5、つまり50%の株価上昇の可能性がある。

基本的には『本質的価値』とは、膨大な数の人が共通して『この価格が正しいと思った価格』であり、それはすなわち『現在の株価』になる。

だから、『株価』と『本質的価値』に差が生じる事はない。

ただし。

実際は『例外的な条件が揃う』事によって、『株価』と『本質的価値』に差が生じる。

その『例外的な条件が揃う』場合とは3つあり

1.膨大な数の人

超小型株であれば、そもそも『膨大な数の人』が注目しない為、本質的価値の評価がつかない。

2.秩序

リーマンショックやコロナショックなどの際にパニック売りがある様に、投資家が常に冷静な判断を持ち合わせているとは限らず、『その会社の本質的価値は変わらないのに、株価が下がってバリューが生じる』などという事がある。

3.想像

平均的な想像力よりも先を見通す力が有れば、自分だけの本質的価値を見つけられる。

となる。

ここで、『本質的価値』を算定するには、『長期的に見て膨大な人が妥当と判断する全体平均値』を『絶対的基盤となる根拠』とする。

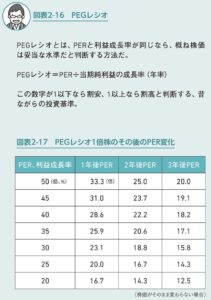

この全体平均値こそPER15倍(これは歴史的にそうなんだと理解するしかない)。

ただし、業種や個社別によって多少の上下はある。

このPER15倍を基準として、個々の企業の本質的価値を評価する。

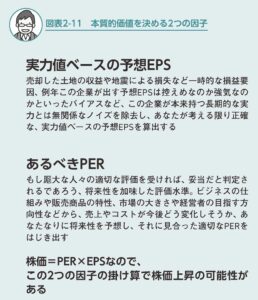

『本質的価値』は

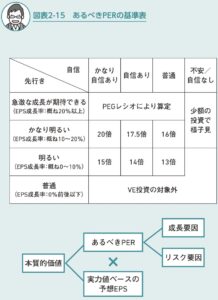

『将来性を加味したあるべきPER』x『実力値ベースの予想EPS』

で算出出来る。

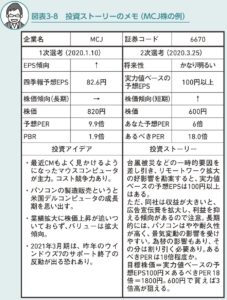

具体的手順としては『ボトムアップアプローチ』という手法を多くのバリュー投資家は用いている。

このアプローチは次の3ステップ。

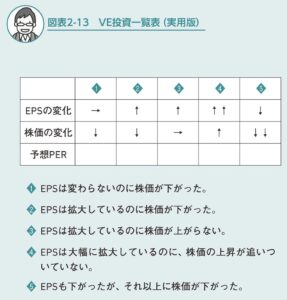

①バリューが発生していそうな銘柄をスクリーニング(VE投資一覧表を使う)

②本質的価値の算定

③投資実行

上記(2)の様に、EPSが拡大しているにも関わらず、株価が下落している場合は、『以前の株価が正しければバリューは拡大している』し、『今の株価水準が正しければ、以前の株価が高すぎた』となり、前者は投資対象として候補になるが、後者は対象外となる。

仮に現時点での予想PERが10倍と、全体平均の15倍を下回っているなら絶対値としても割安な可能性があるし、過去との比較からもバリューが拡大している可能性あり。

一方、株価が下がったにも関わらず、まだPERが30倍とかだとすれば過去にとんでもない評価を受けていただけで、今でも過大評価の可能性が残る。

『将来性を加味したあるべきPER』の算出方法として、「どのくらいの将来性を反映すべきか?」という問題がある。

企業の発表する直近1期間では今期だけの特殊要因の影響を強く受けすぎるし、だからといって教科書的な10年先の予測などは実践的ではない。

『では何年か?』という話だけど、これも『たった1つのやり方で全ての企業の未来を予測できる魔法の方程式はない』。

ひとつひとつ丁寧に評価していくしかなくて、その評価は①成長要因②リスク要因の2つからなる。

第3章 VE投資の手順

(具体的な事例が書かれていたが、この章は下記表に要約されている)

第4章 VE投資の5原則

(原則1)10%や20%の上昇は誤差。最低でも2倍株以上を狙う。なお、時間軸は3〜5年

株式投資の上昇要因を「利益成長」と「割安さの解消」の2つに絞り、両面からの合理的な計算により2倍株以上が狙える株のみを買う様にする。

ex 年率10%成長が見込める株がPER10倍であった場合。

4年保有していれば1.1^4=1.46倍となり、利益成長で1.46倍が見込める。

さらに、10%成長が確実であればPERは13〜 15倍が妥当なので、現状のPERの1.3〜1.5倍が見込める。

この2つの要因を掛け合わせると上昇期待値は

1.46 x 1.3〜1.5=1.9〜2.2倍

となる。

(原則2)3〜5年の長期保有

(原則3)5〜10銘柄に集中投資する

(原則4)先の明るい企業だけに投資する

(原則5)ボーナスポイントになりそうな材料を探す

第5章 VE投資の成功と失敗 実践で得たノウハウと教訓

実績ベースPERと実力値のPER

第6章 7つのバリュー原理

本質的価値と株価が連動しない理由7つ

①株価は連動するが、業績は連動しない

個別株の違いを無視して全体をパッケージ商品の様に扱う投資家が増えすぎた。

特に大きな下落局面では「損をしたくないパニック売り」や、資金繰りが悪化したファンドや信用取引をしている個人投資家の「資金確保の為の売り」、さらにはその様な苦しい懐事情を狙った「相場操縦」などが起きるが、個別株の業績とは無関係。

『全て一緒に叩き売られている』時こそ好機。

②本質的価値と人気の不一致

本質的価値とは無関係の短期トレーダーによってもたらされた一時的な下落などが生じれば、本質的価値と株価の乖離が生じる。

③市場は変化を過大視するか、もしくは無視する

株式市場は近未来を映す。決して過去ではない。

ところが、未来は人々の想像上にしかない。

その想像はクセがあり、あまりにも見た事のない様な変化は過剰に捉える(→本質的価値以上の株価上昇を呼ぶ)一方、ありきたりで時間がかかる変化は大した変化を見せない(→本質的価値が上がる変化なのに、株価は不変)。

④一時的な業績悪化を市場が過大視する

一口に業績悪化と言っても、良い業績悪化(先行費用による業績悪化など)と、悪い業績悪化がある。EPSと株価の比較だけでなく、売上の変化と株価の比較も併せて行うと良い。

⑤相場操縦的な歪みが生じる

(②とほぼ同じ)

⑥株価トレンドは行き過ぎる

モメンタム(相場の時流に乗った売買)は、業績の変化より早く、急激。

ゆえに、下方に行きすぎるケースがある。

(EPS↑or→ / 株価↓)

同様に、『横ばいトレンド』という事で、長期間横ばい維持されるケースもある。

(EPS↑or→ / 株価→)

⑦流動性リスクが株価を押し下げる

第7章 セレンディピティに恵まれるために

(ここは特になし)