毎月分配型の商品はロクなものがない…という風に言われているけど、とは言え、やっぱり毎月チャリンチャリンするのは魅力的ですよね…。

という事で、「何かないかなぁ」と何気なく投資信託をスクリーニング※して見ていたところ

日興-インデックスファンドMLP(毎月分配型)

なるものがあったので、少し気になったので、少し調べてみた。

※スクリーニング条件

・信託報酬1.1%以下

(信託報酬が低ければ、そこまでオカシな投資信託も出てこないだろうと思ったため)

・分配金額毎月 1円~50円

信託報酬 & 利回り

・信託報酬0.825%

・信託財産留保額なし、購入手数料もなし

・現時点での基準価格3,868円に対して毎月20円の分配。配当利回り6.2%(税前)

(直近1年間配当は240円)

ここだけ見ると悪くなさげですねぇ…。

過去の基準価格推移

.png)

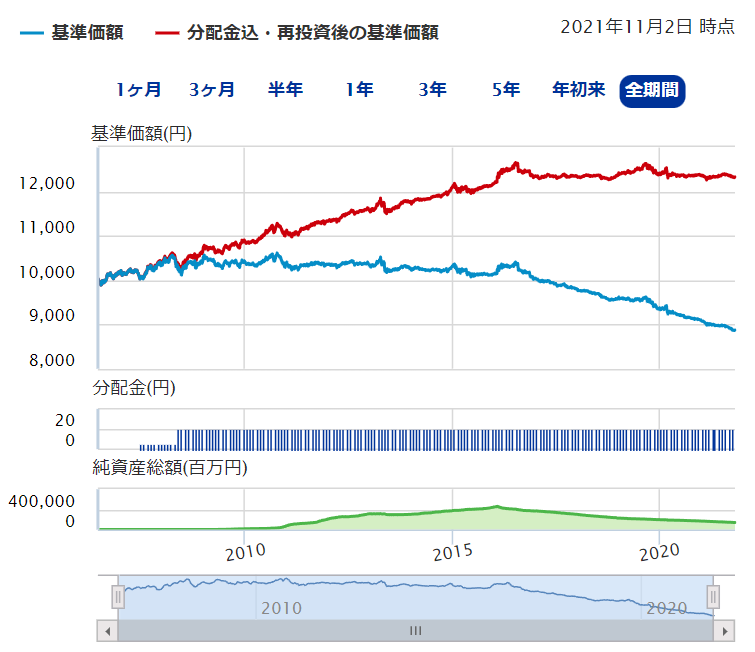

分配金込の基準価格はコロナのインパクトを除けば、2016年以降の5年間では7,500円程度で維持。

ダメな投資信託っぽいですねぇ…苦笑

ただ、ここで『まぁ儲からないのはともかく、なんでこんなに信託報酬が低いのに、分配金高いんだろうか?というか、そもそもMLPってなんや?』という疑問が沸いたので、少し調べる事にしてみた。

MLPとは?

目論見書に概要が載っていました。

あとは、こちらに分かりやすい記事がありました。

(日本語でMLPについて解説してるblog記事はここくらい??)

エネルギー需要が世界的に本格回復すればチャンス到来か。エネルギー系ファンドの米国「MLP」ETF

一言でまとめるとエネルギー関連特化のREITみたいなもんなんですね。

ただ、上記blog記事で…

MLPの多くが川中産業からの収益を中心として成り立っていますが、そこには川中事業ならではの強みがあります。

まず、挙げられるのがインフレ率に応じて使用料も変化するためにインフレに強いことです。

また、パイプラインや貯蔵施設といった大規模なインフラが必要なために参入障壁が高いことやそのような施設の使用契約が長期にわたるために収益やキャッシュ・フローの安定化が望める点も挙げられます。

さらにシェール革命以降に世界第1位になるまで増大した米国の天然ガスの生産量や輸出量の拡大も追い風です。

とあるにも関わらず、2015年~2016年に大きく基準価格が下がっている為、その理由が気になって、こちらも調べてみました。

MLPの2015年大暴落の原因

こちらは、別の投資信託の当時の販売用資料に暴落の理由などがまとめられていました。

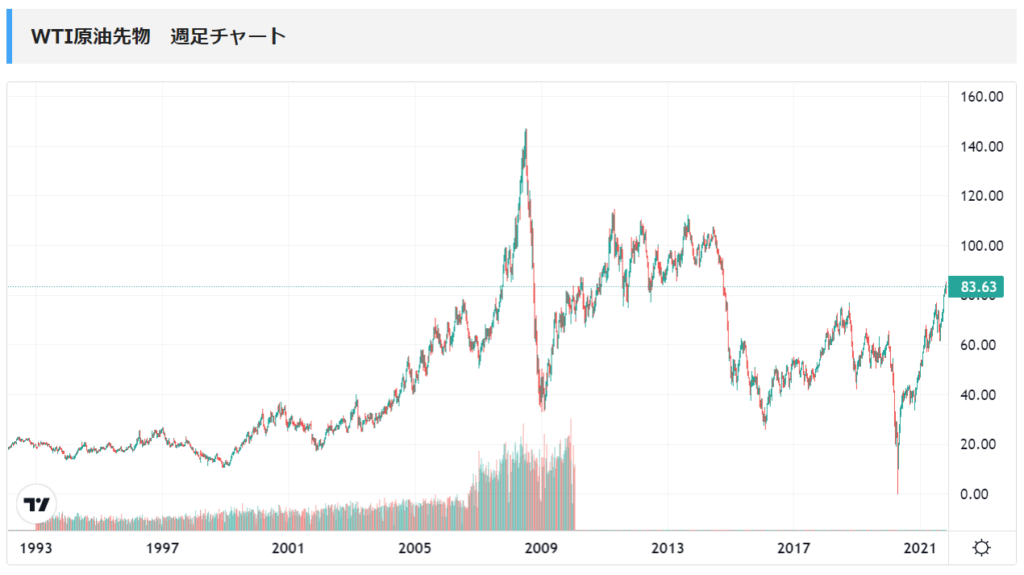

一言で言えばシェール革命による原油だぶつきによる原油価格の低下のようですね。

(インフラ系で安定しているとはいえ、MLPは川上(原油採掘)や川下(エネルギー販売)にも投資している以上、原油価格の変動によりパフォーマンスは変化する)

確かに2015年頃、原油価格は大きく下がっていますね。

こちの記事も分かりやすかったです。

「石油価格のメカニズム」2015年の大暴落、その真相とは?

ちなみにETFは?

という事で、ETFも少し見てみました。

日本で上場しているものはないようなので、米国上場の『AMLP』というETFを見てみました。

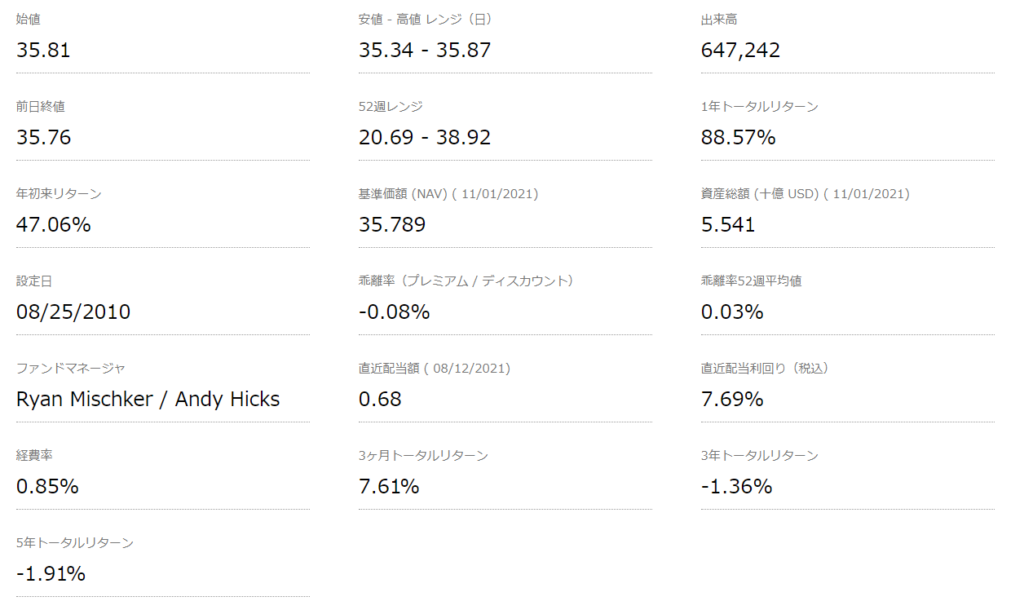

直近1年間のチャートはまぁいい感じ(下記に詳細を載せていますが、年初来リターンは47.06%)かなぁと思いますが…

5年チャートを見ると微妙デスネ…(5年トータルリターンは▲1.91%)

配当利回りは7.69%と魅力的なんですけどね…。

という事で…まとめ

『毎月チャリンチャリン』は確かに魅力的ですが、それでもトータルリターンで全く増えていない…という点は厳しいですね…。

毎月分配型の日本国債のファンド(大和-ダイワ日本国債ファンド(毎月分配型))でさえ、設定来のトータルリターンは23%あるようなので…。

という事で、MLPは現時点では投資に値しないかなぁと思っています。

ただ、今後のエネルギーの行方(カーボンニュートラル)との関連で、MLP(=原油や天然ガスが中心)の評価がどう変わっていく(変わっていきそうか)については、もう少し検討してもよいかな、とは思っています。

でも、なんだかんだ言って米国リートやJ-REITになるのかなぁ…。

いずれにせよ、もう少し探してみます。