最近Twitterなどで超高配当ETFとして、QYLDがにぎわっています。

基本的に『利回り10%は高すぎる』という印象(先入観?)があり、ちょっと調べてみました。

基本情報

名称

グローバルX NASDAQ100・カバード・コール ETF

(Global X NASDAQ 100 Covered Call ETF)

ティッカー

QYLD

株価 & 配当利回り(2021/11/12時点 )

・株価 $22.90

・配当利回り 11.27%(毎月分配)

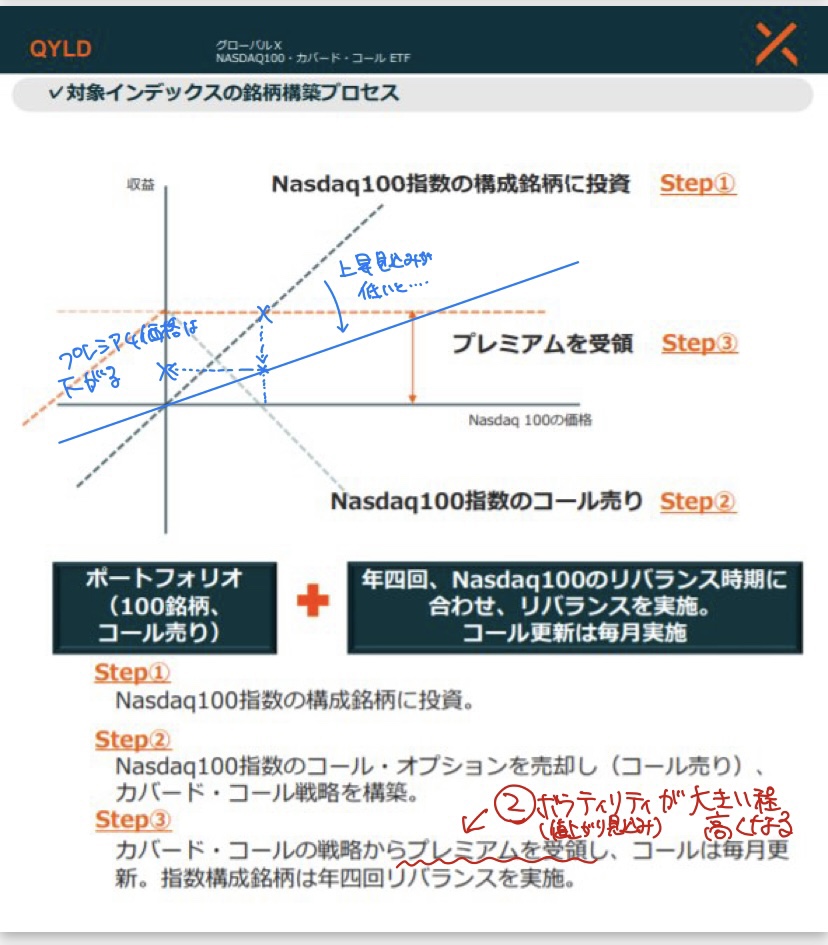

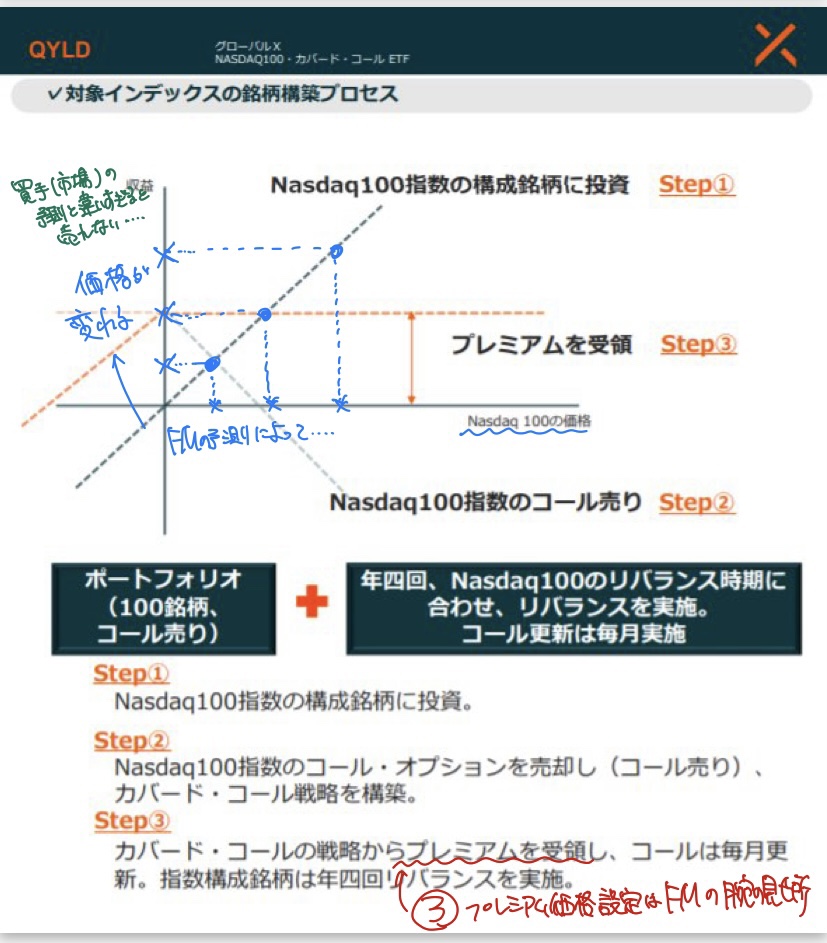

どういう仕組みのETF?

HPからとってきました。

詳しい説明は他のblogに譲ります(たぱぞう氏、三菱サラリーマン氏などが分かりやすいかと思います。)が、NASDAQ100(QQQなど)が値上がりすると思う顧客からオプション料を受け取る仕組みのETFです。

端的にいうと『配当の源泉はオプション料』という事になります。名前にNASDAQ100と入っているけど、『NASDAQ100の値上がりが配当の源泉ではない』という事です。

これは後程リスク等考える際にも非常に重要になるため、しっかり覚えておいてください。

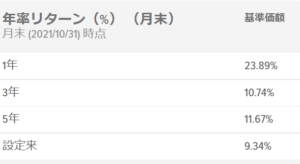

過去の推移

株価

株価の推移はこの通り。

設定当初が25ドルだったようで、直近は23ドルなので、株価自体は▲2ドル(▲8%)程度の下落ですね。

設定当初が25ドルだったようで、直近は23ドルなので、株価自体は▲2ドル(▲8%)程度の下落ですね。

まぁ繰り返しですが、利益の源泉はNASDAQ100(QQQ)の値上がりではなく、オプション料であり、そのオプション料を配当に回しているので株価自体は上がらないんでしょうね。

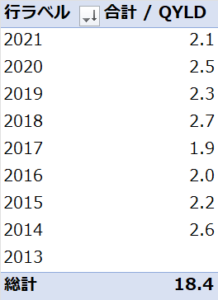

分配金

ちゃっちくてすみません笑

SBI証券とかだと、設定来の情報がなかったので、ここから私が拾ってきて集計しました。

(2021年は10か月の集計なので、年額ではない点留意です。)

株価が大体25ドルくらいなので、まぁ毎年大体10%程度の分配をしていますね。

株価がほぼ変わらないので『分配≒設定来の年率リターン』となってますね。

リスク

『設定来ずっと約10%の配当し続けてくれるETFなんでしょ? それ最強じゃん!』

…となりたい気持ちは分かるんですが(何なら私も初めてこのETFを知ったときは同じ感想でしたから笑)。

まず先に結論(リスク)だけ言ってしまうと

①NASDAQ100の値上がりが大前提

②ボラティリティ(①と絡めるならば、『値上がり幅』)が大きい必要がある

③ファンドマネージャーの巧拙がパフォーマンスに影響する

という事になります。

1つずつ解説しますね。

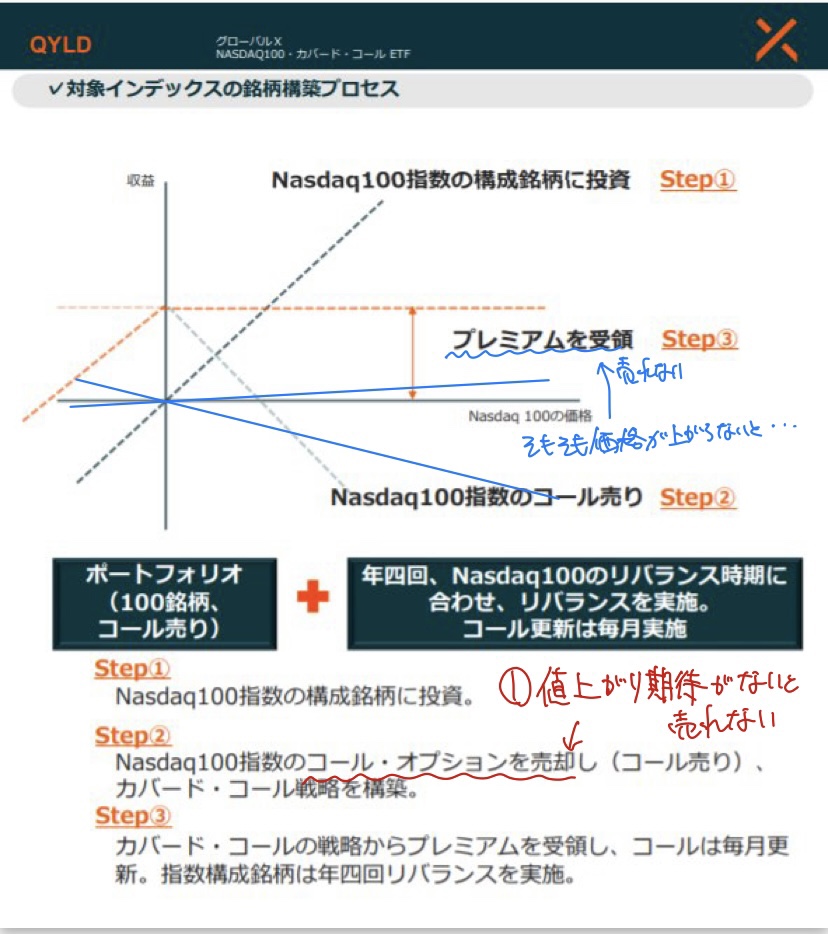

①NASDAQ100の値上がりが大前提

さっきも述べた通り、『配当の源泉はオプション料』です。

細かい説明は割愛しますが、コールオプションは『●か月後に現在価格で買える権利を●●円で買いませんか?』といったものなので、対象(つまりNASDAQ100(QQQ))が値上がりすると思われなければ、売れません。

だって、『将来、値下がりする』と思うものを『将来、現在価格で買う』意味なんてないですから。

『将来、値上がりする』と思うからこそ『将来、現在価格で買う』価値があるんです。

そういう意味で、このETFはNASDAQ100(QQQ)が値上がりする事が前提だという事です。

②ボラティリティが大きい必要がある

くどいですが、『配当の源泉はオプション料』です。

NASDAQ100の値上がりが配当の源泉ではありません。

配当の源泉がオプション料という事は、分配利回りもオプション料に連動しているという事になります。

そして、このオプション料ですが、こちらも詳細は割愛しますが、ボラティリティ(①と絡めるならば、『値上がり幅』)が大きければ大きいほど高くなるという性質があります。

コールオプションは『大きく上がると思うんだけど…でも予想が外れて下がったら怖いな…』と思う人に売るものです。

簡単な例ですが、『日本国債を1か月後に現在価格で買う権利』って魅力あります?笑

日本国債は『リスクフリーレート』にも使われるくらい、リスクの低い(値動きの小さい)商品です。

そんなほぼ値上がりも値下がりもほぼない(=すなわちこれが『ボラティリティが低い』という事です。)商品の『将来、現在価格で買う権利』をわざわざお金を払って買わないですよね…。

それが、『NASDAQは目下絶好調だから、値上がりすると思う…けど、もしGAFAMの一角が暴落したら(実際Facebook(現META)とかありましたしね)…』と、いう考えであれば、多少お金を払ってでも『将来、現在価格で買う権利』を買いたいと思う人がいてもおかしくありませんよね。

こんな感じで、このETFはボラティリティが高ければ高いほど配当原資が増えることになります。

ちなみに、HPでも明記しています。

③ファンドマネージャーの巧拙がパフォーマンスに影響する

最後は上記2つに比べたら、まぁ影響は軽微かな、と思います。

結局オプションの価格は『現在1,000円だけど、将来1,100円になるだろうから、将来1,000円で買う権利を20円で売ろう』といった感じで決まるので、将来価格だったり、顧客が満足できる利益水準(オプション料が高ければ、結果として顧客のリターンは減るので。上記の例だと、顧客のリターンは80円。)の読みが入ってくるので、ファンドマネージャーの巧拙によってパフォーマンスは変わってくると思います。

最後に

以上、繰り返しですが

①NASDAQ100の値上がりが大前提

②ボラティリティ(①と絡めるならば、『値上がり幅』)が大きい必要がある

③ファンドマネージャーの巧拙がパフォーマンスに影響する

というリスクがあるため、『将来もずっとこの調子でNASDAQ100は伸び続けるんだ!!』と確信がある方は積極的に買ってもいいと思いますし、

『しばらくNASDAQ100の好調もまだしばらくは続くだろうし、高分配は魅力的…でも、この伸びがずっと続く確信はもてないなぁ…』という方はアクセルの踏み加減を調整した方がよいと思います。

(ちなみに私は後者です。多少は持っています。)

最後に1つ。

QYLD(青)、NASDAQ100(QQQ)(オレンジ)、S&P500(水色)のより長期間の推移です。

さっき述べたリスクの2つ。

①NASDAQ100の値上がりが大前提

②ボラティリティ(①と絡めるならば、『値上がり幅』)が大きい必要がある

直近相場は当てはまっており、設定が2013年と比較的新しいQYLDはその恩恵を十分に享受している(その為、年初来トータルリターンは10%程度となっている)と思われますが…

その前の期間みたいな相場が今後来たらどうなんですかね?

という、最後にQYLDの最大の恐ろしさを可視化して終わりたいと思います笑