投資の非課税枠である『NISA』。

配当金や譲渡益が非課税になるので、使わない手はないのですが…悩みの種がタイトル通り、NISAが2種類ある事なんですよね。

ちなみに、現行の一般NISAは2023年投資分で終了し、2024年からは新NISAが開始され(~2028年(5年間))、それ以降はつみたてNISAに一本化される予定です。

という事で、2022年から2028年の7年間、『一般(&新)NISA』と『つみたてNISA』のどちらで行くべきか?という点について検討したいと思います。

各NISAの概要

検討の前に、それぞれのNISAについて、ざっと概要をおさらいしておきたいと思います。

例によって、詳しい事は他のblogをご参照ください笑

一般NISA(現行)

・積立期間…2014年~2023年

・対象商品…原則全銘柄

・非課税枠…120万円(2016年以降)

・非課税期間…5年間

新NISA(仮称)

・積立期間…2024年~2028年

・対象商品…1階部分がつみたてNISA対象商品のみ、2階部分は一般NISAと同じ※

・非課税枠…1階部分が20万円、2階部分が102万円

・非課税期間…5年間

※高レバレッジ投信などはNGです。

つみたてNISA

・積立期間…2018年~2042年

・対象商品…金融庁に届け出された投資信託、ETF

・非課税枠…40万円

・非課税期間…20年間

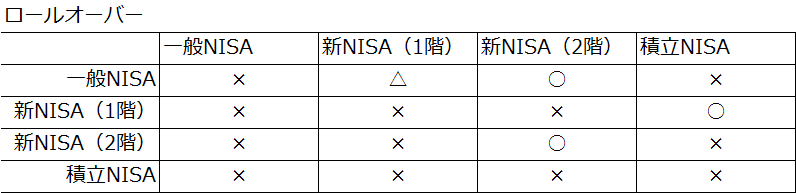

ちなみに、ロールオーバーはやや複雑なのですが、一般NISAで運用していたものの時価が2階部分(つまり102万円)を超えると1階部分に食い込む事となります。

この記事などが分かりやすかったのでご参考に。

なお、こちらの金融庁の資料を読む限り、つみたてNISA対象商品であれば、

一般NISA → 新NISA(1階 / 20万円分) → つみたてNISA(20万円分)

とロールオーバーする事も可能だと考えています。

※一般NISAで購入した商品の時価が新NISAの1階部分を埋められるように上がっている事が前提です。

NISA 2種類の検討

2022年からNISAを開始するとして、検討してみます。

比較検討のために、各年度の非課税枠と全期間の累計非課税枠を算出してみました。

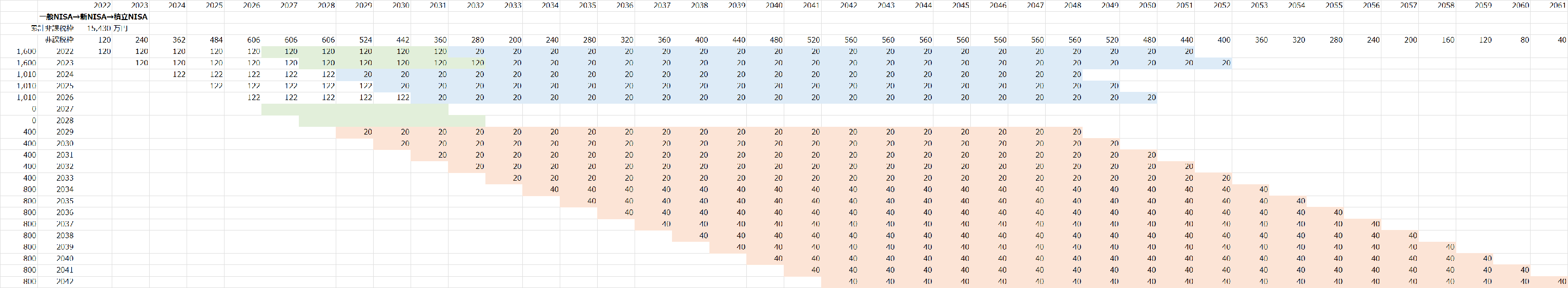

2028年まで一般NISA&新NISAを利用した場合

まず、2028年まで一般NISA&新NISAを利用し、その後つみたてNISAを使ったケースです。

表上は全てロールオーバーするものとしています(別にしなくても特段結論に影響はないです)。

投資額及び非課税枠はこの通りとなります(縦軸が投資年、横軸が非課税期間)。

この結果、当たり前っちゃ当たり前ですが、一般NISA&新NISAの方が非課税枠が大きいので序盤では累計非課税枠は大きいものの、ロールオーバーの結果、2027年、2028年に新規投資を行えません。

その結果、累計非課税枠は15,430万円となりました。

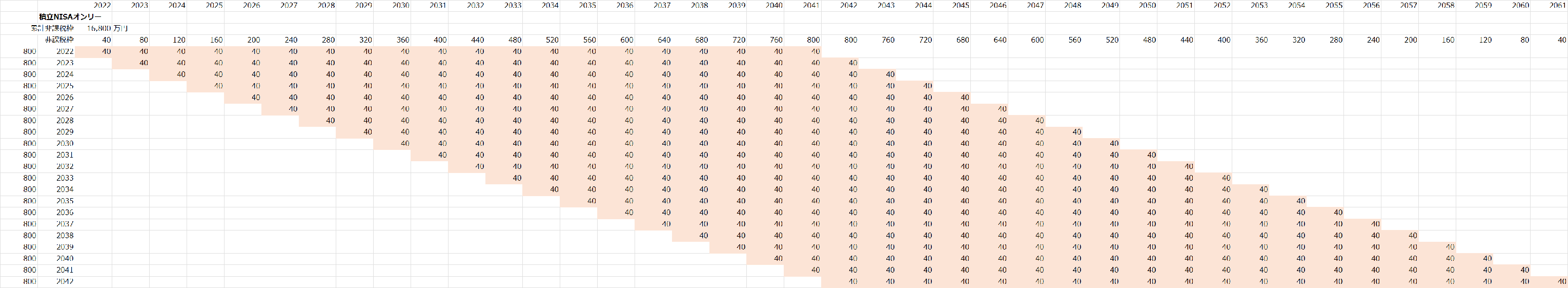

つみたてNISAオンリーで運用した場合

次に、つみたてNISAオンリーで運用したケースです。

投資額及び非課税枠はこの通りとなります(縦軸が投資年、横軸が非課税期間)。

こちらはロールオーバーなどはないのでシンプルです。

累計非課税枠は16,800万円となりました。

検討結果

上記の結果、『累計非課税枠はつみたてNISAの方が1,370万円多い』事となります。

ただし、だからと言って一概につみたてNISA一択!という訳でもなく、目的によると思います。

一般NISA&新NISAは

○対象商品が多い

○積立額が多い

×累計非課税枠は少ない

という特徴があるので、『NISA枠を活用してグロース株の個別投資で短中期運用をする場合』には、一般NISA&新NISAを利用した方がよいと思います。

つみたてNISAは

○累計非課税枠が多い

×対象商品が少ない

×1年あたりの上限が低い

という特徴があるので、『NISA枠を活用してインデックス投資で長期運用をする場合』には、つみたてNISAを利用した方がよいと思います。

以上、一般NISAとつみたてNISAの比較検討を行ってきました。

ご自身の運用方針と併せて検討頂けると嬉しいです。