今日は高配当株ETFのSDIVについて。

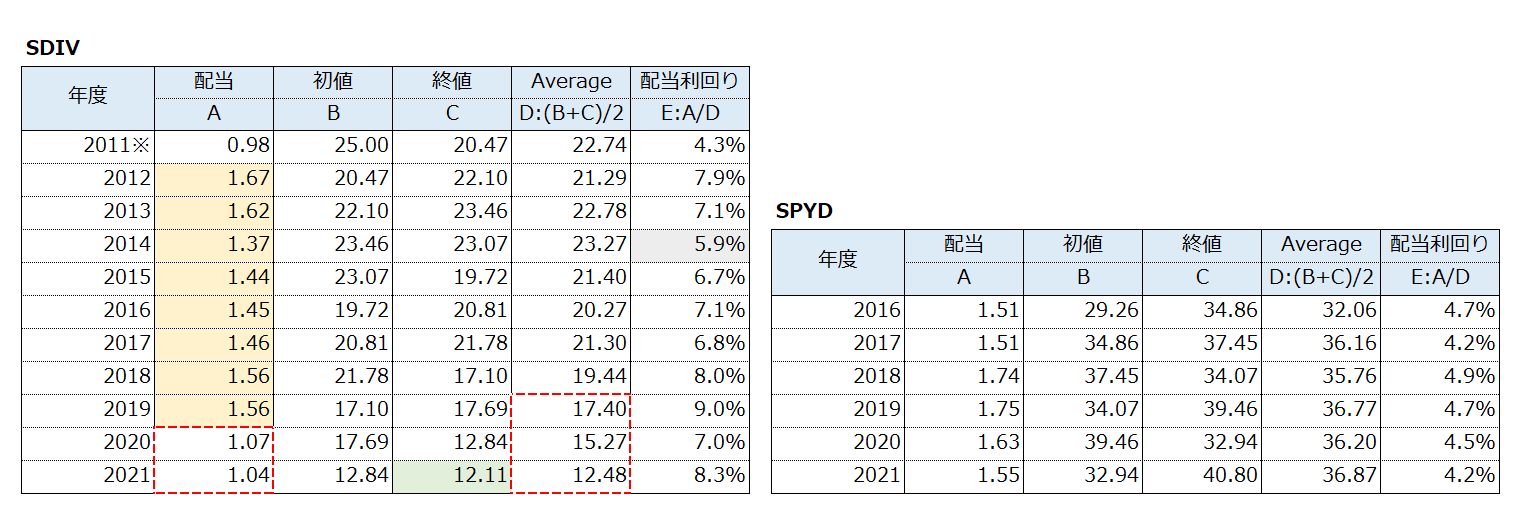

どんなファンド?

GLOBAL X社HPより。

うーん、極めてシンプルですね笑

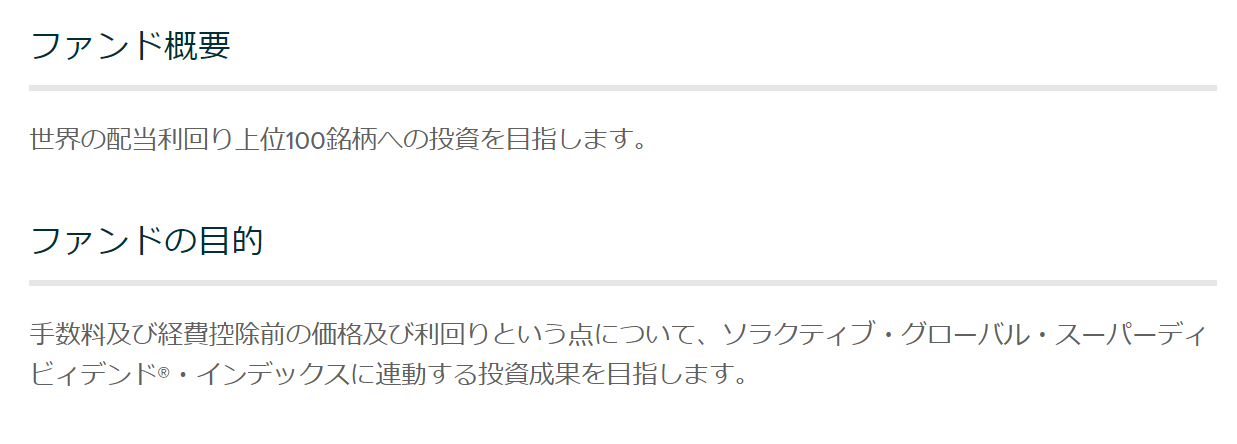

ちなみに、組入上位10銘柄はこんな感じ。

…1つも知りません苦笑

…1つも知りません苦笑

現在の状況(2021.12月)

価格…約12ドル

分配利回…8.64%(毎月分配)

経費率…0.59%

設定日…2011.6.8

分配利回りは申し分ないし、経費率も0.59%とちょっと高めではあるけれど、個人的にはまぁ許容範囲です。

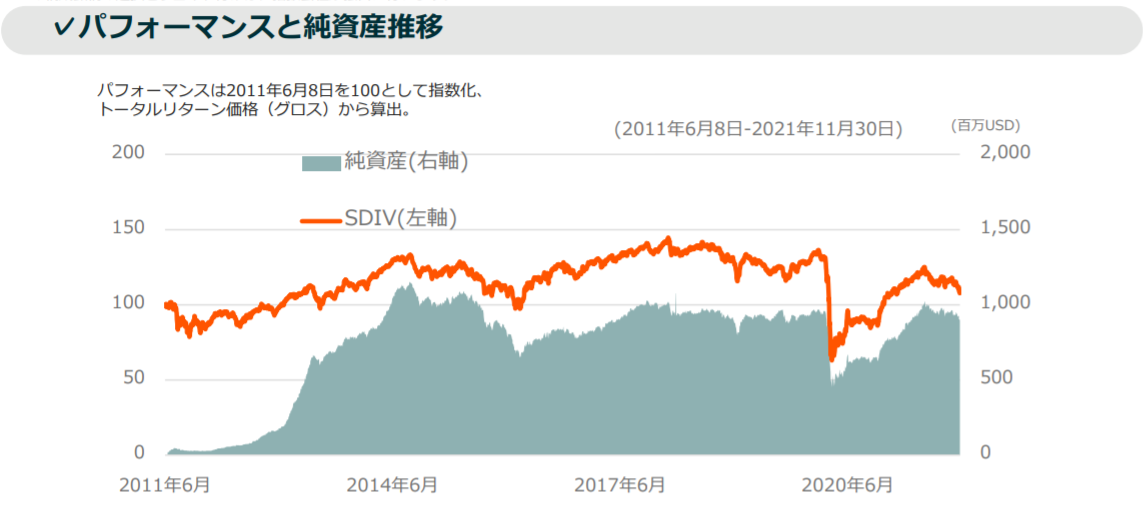

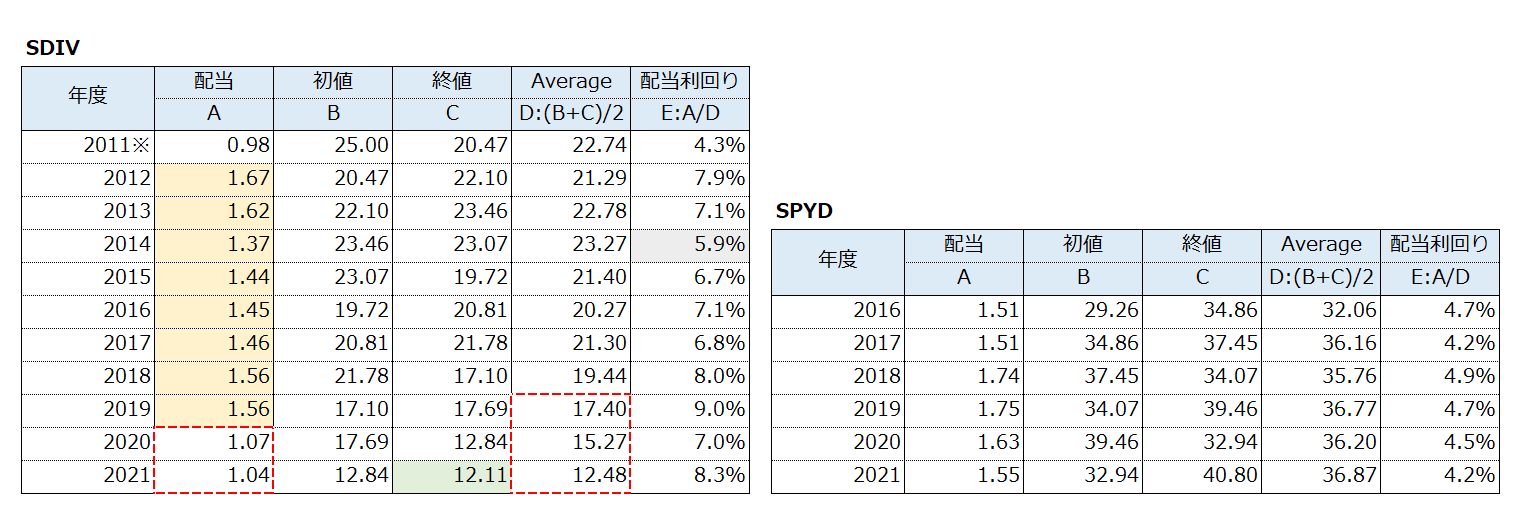

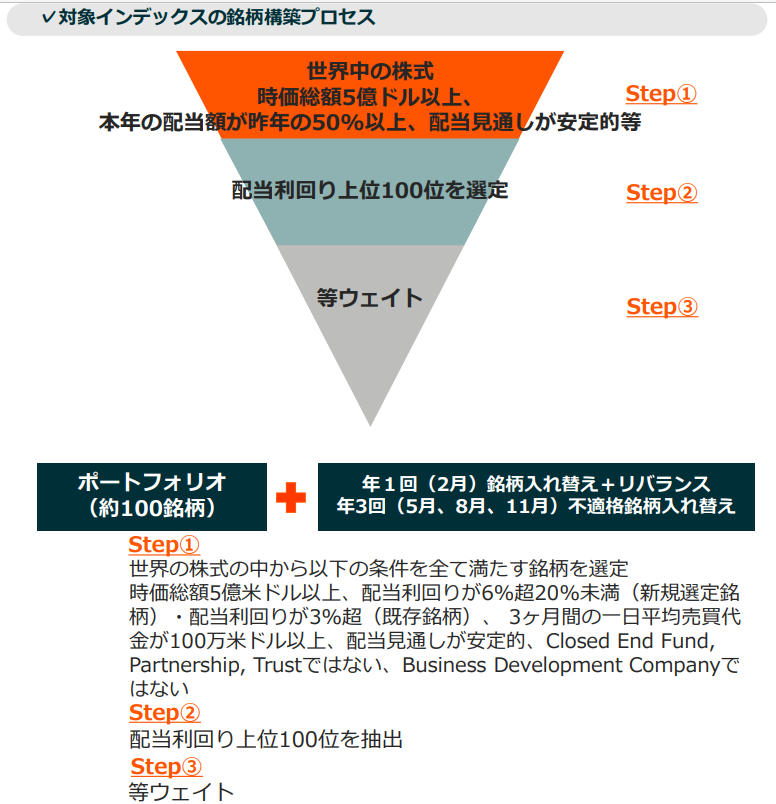

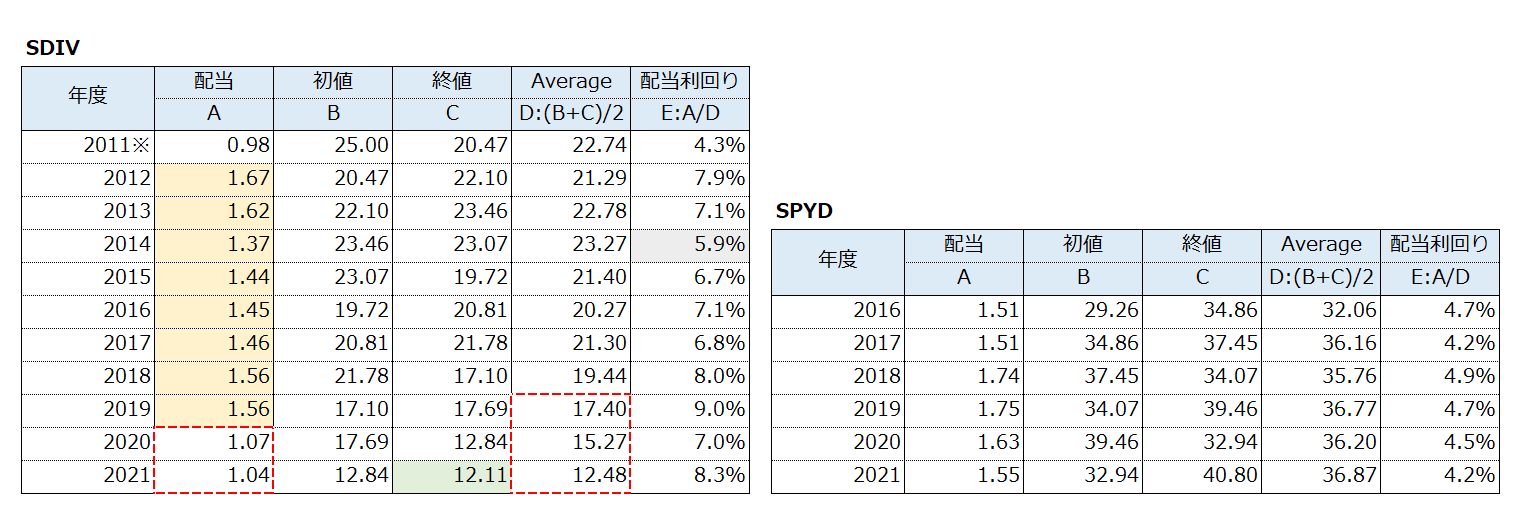

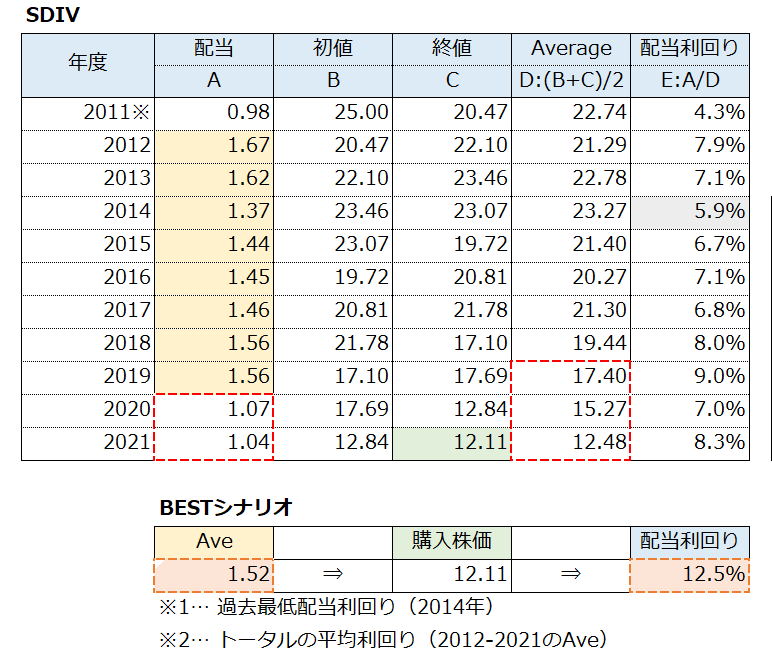

過去の推移

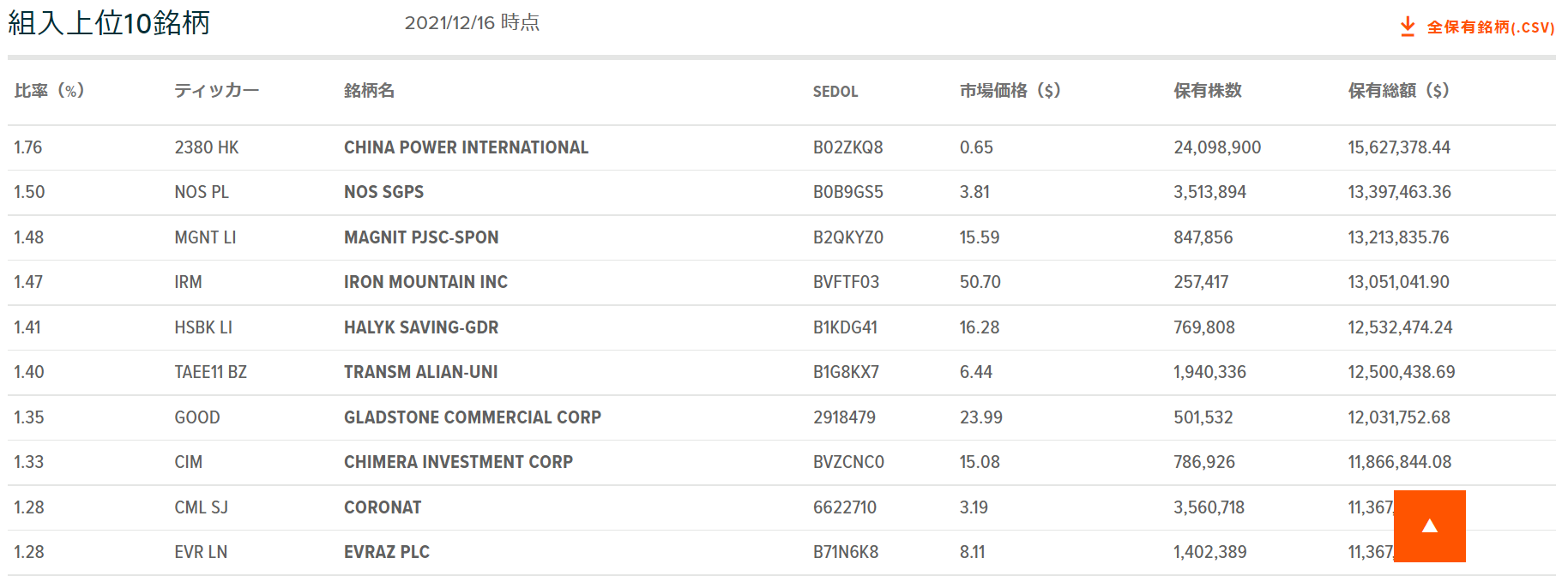

過去の株価推移

比較の為にSPYD(青)も載せています。

SDIVの価格は設定時25ドルだったようですが、現在は12ドル程度なので、約半分となっていますね。

配当推移

2020年からガクっと配当額が下がっていますね。

2020年からガクっと配当額が下がっていますね。

ただ、配当利回り自体は2014年の5.9%が最低で、ずっと7%~9%程度を維持していますね。

懸念点

①配当利回りが高い

このETFの懸念点は、高配当の裏返しにはなるのですが、『配当利回りが高い』事でしょうね。

言わずもがな『配当利回りが高い』というのは、『株価が低くなる』か『配当が高くなる』の2要素があるため、何かしら問題が生じて株価が下落し、結果として配当利回りが高くなった銘柄(これを個人的には『ジャンク銘柄』と呼んでいます)も含まれる可能性があります。

何かしら問題が生じて株価が下落した銘柄は、倒産確率も相対的に高いと考えられるため、『倒産⇒資金回収不可⇒ファンド縮小(基準価格下落)』というリスクも孕んでいます。

(なお、当ETFの構成銘柄は株価が下落した(=配当利回りが上がった)為に組み入れられたケースが多いと考えられるので、株価下落(含み損)のリスクはそこまで高くないのかな、とは思います。)

ちなみに、似たようなコンセプトのSPYDに関しては、SPYDの構成銘柄は『S&P500の構成銘柄に限る(REITは例外ですが)』としており、『腐っても鯛』といいますが、『何か問題が生じて株価が下落してるかもしれないけど、そこは天下のS&P500の構成銘柄だよね』という事で一定の線引きをして、倒産確率の高いジャンク銘柄を排除しているものと理解しています。

② 直近減配

再掲ですが、2020年からガクっと配当額が下がっていますね。

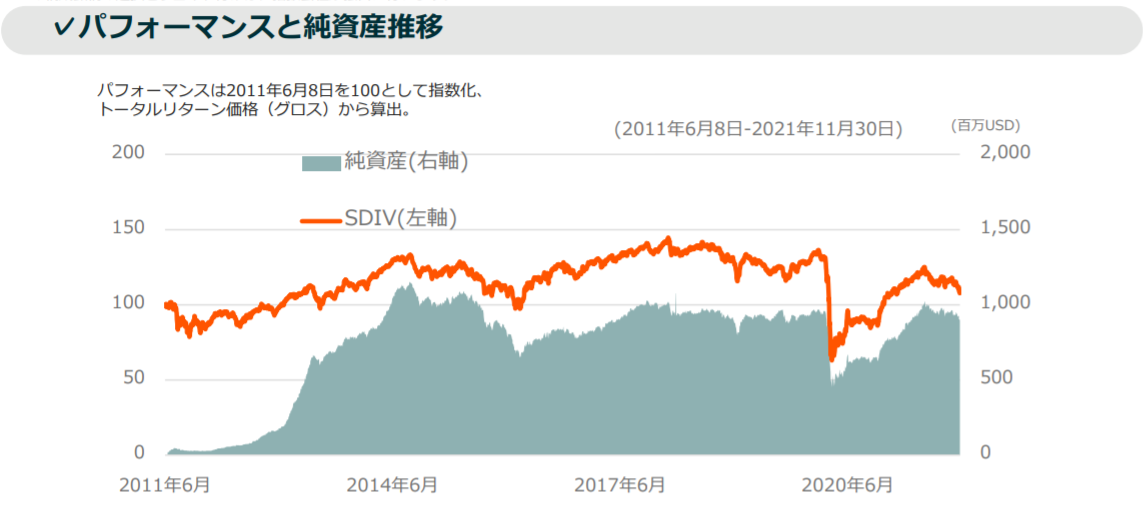

③設定来のトータルリターンが100%割れ

設定来のトータルリターンはこんな感じです。

比較の為にSPYD(オレンジ)も載せています。

コロナショックで暴落してから、株価自体の戻りは極めて遅いですね。

私の判断

上記懸念点を踏まえた私の投資判断ですが…『あり』だと思っています。

その理由について。

①一応のスクリーニングはあり(←懸念点①に対する判断)

一応、下記の様なスクリーニングはかけており、『無条件に高配当利回り銘柄』で構成されている訳ではないようです。

ちなみに、時価総額5億米ドル(約500億円)なので、日本で言えば上位3,000位くらいまでが対象のようです。結構日本だけで考えても広いですね笑

②基準価格は100%を超えている(←懸念点①②に対する判断)

ちょいちょい基準価格が100を下回る期間もあるみたいですけど…10年間で純資産は維持できているみたいです。

このことから、またまた再掲しますが

直近2020年、2021年の配当額の低下ですが、こちらの理由として

①資産が目減りして保有資産額(つまりは種銭)が減った為、に低下した

②保有資産額は変わらないが、投資対象の配当額自体が減った

という2パターンが考えられますが、基準価格が維持されているという事は②であると考えられます。

今後もバカバカ倒産して純資産(基準価格)を食いつぶす…みたいなことはないのではないかな、と判断しています。

③今こそ買い時(←懸念点③に対する判断)

高配当銘柄への投資は基本的には『今後の配当に特段問題がないなら、安くなった時が買い時』です。

もう4度目の登場ですが…苦笑

配当利回りはずっと7%~9%程度を維持しているので、懸念点③で述べたトータルリターンが100%を下回っている要因はずばり『株価(基準価格)の低下』に他なりません。

今エントリーするという事は基準価格の低下は関係ありませんから、今こそが『安くなった時』と考えて、今こそ買い時だと判断しています。

ちなみに、少しシミュレーションしてみたのですが、

BESTシナリオ:今の価格が底値で、今後配当額が戻ってくる

BESTシナリオは、今の価格が底値で、今後配当額が戻ってきた場合です。

この場合、現在価格(約12ドル)でエントリーしておいて、今後2012~2019のAveの配当額(約1.52ドル/株)に戻ってきた場合、投下額に対する配当利回りは12.5%となり、超高配当銘柄となります。

WORSTシナリオ:今後の株価、配当がまだズルズル下がる場合

一方でWORSTシナリオとしては、先ほど『今後の配当に特段問題がないなら、安くなった時が買い時』と書きましたが、この前提であった『今後の配当に問題が生じたケース』です。

つまり、今後も配当も株価もズルズル減額・低下する場合です。

この点については、予測できる訳もないので、何とも言えません。

ただ、個人的には基準価格(純資産)や株価を見ても、『落ちるナイフ』ではないような気もしています。

ということで、結論

個人的には、『高配当は暴落時に買うのがよい』一方で、SPYD程には信頼を置ける高配当ETFではないので、全力ではいかず、そこは投下資金の額でリスクのバランスをとりたいな、と思います。

『ちょっと攻めつつ、コケても苦笑いするような金額』というイメージですかね。

個人的にはSPYD投下額の40%~50%程度に抑えて置く予定です。

そして、特に『配当が今後も最低限現時点の配当額を維持できるか』についてウォッチしていきたいですね。